Die Inflation in Deutschland auf 28-Jahreshoch: Gegensteuern der EZB? Fehlanzeige! Eine aktuelle Studie des Schweizer Analysehauses Independent Credit View belegt erneut, dass das auch nicht leicht wäre – denn die Folgen wären einschneidend.

„Luxus-Lagarde macht Sparer und Rentner arm“, titelte Deutschlands noch immer auflagenstärkste Tageszeitung vor kurzem. EZB-Chefin Christine Lagarde, die angeblich fast 40.000 Euro im Monat verdient und gerne Luxusmode von Chanel trägt, seien die Sorgen der normalen Leute offenbar egal. Gemeint waren Sorgen um die Inflation, die Renten, Löhne und Ersparnisse schmelzen lasse.

Das Thema Inflation – das hatten wir schon in die 1970er Jahre einsortiert, also lange vergangenen Zeiten zugeschrieben. So wie Prilblumen-Sticker und grüne Wahlscheibentelefone. Doch jetzt ist sie zurück, nicht so ausgeprägt wie vor 50 Jahren, aber immerhin: In Deutschland ist die Inflation im September und Oktober auf 4,1 und 4,5 Prozent gegenüber dem Vorjahr geklettert. Nach wie vor geht es um die strittige Frage: ist das vorübergehend oder bleibt das so? Und die Frage, was Notenbanken überhaupt machen können, falls die Inflation kein kurzes Intermezzo bleibt.

Zurückschrauben? „Politisch heikel“

Das unabhängige Schweizer Research-Institut Independent Credit View (I-CV) hat nun interessante Hintergründe zu dem Thema geliefert. Das Institut hat in der Länderstudie 2021 die Kreditwürdigkeit von 51 Staaten unter die Lupe genommen. Wenig überraschend: die kräftig gestiegene Staatsverschuldung in vielen Ländern durch die Pandemie. „Zur Eindämmung der sozialen und wirtschaftlichen Folgeschäden haben Notenbanken ein ‚Inflationsexperiment‘ und die Industriestaaten Stimulierungsprogramme von beispiellosem Ausmaß lanciert“, heißt es in der Studie. Ja, die Maßnahmen seien notwendig gewesen, konstatieren die Autoren. Sie wieder zurückzuschrauben sei allerdings „politisch heikel“.

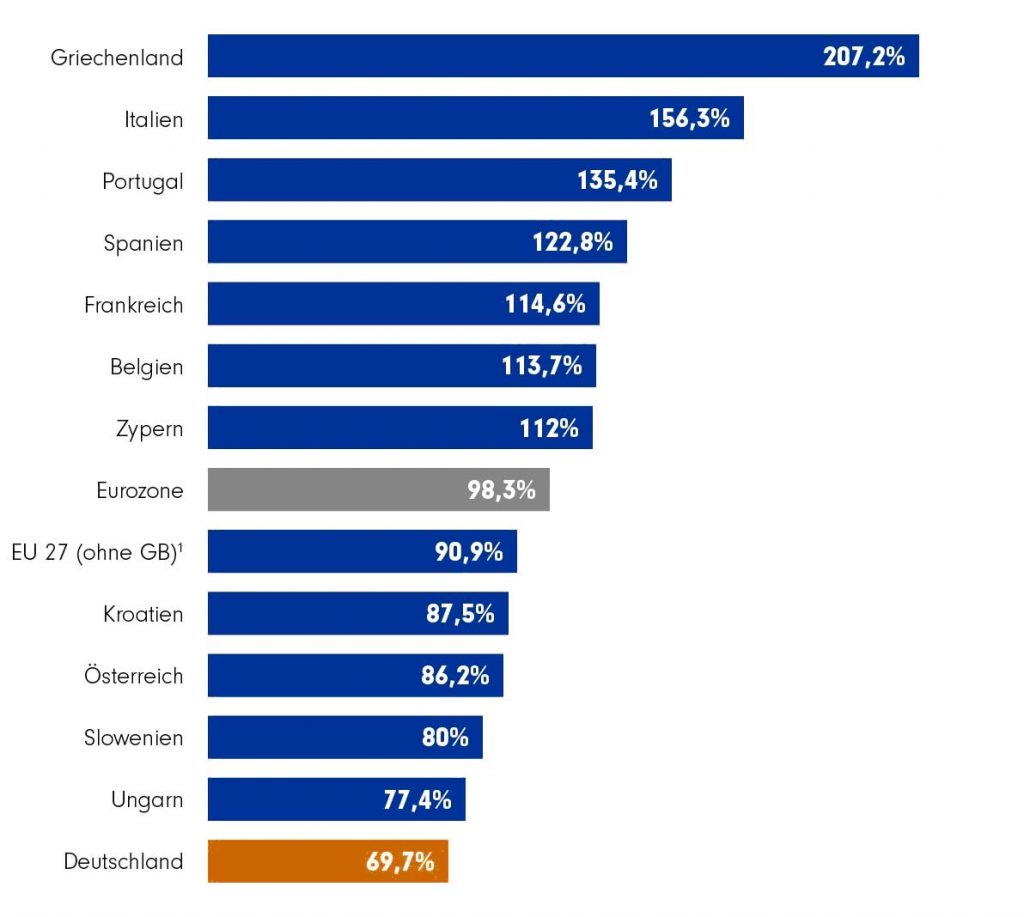

Für einige Länder (z.B. auch Deutschland!) ist das dem I-CV zufolge unproblematisch. Die Kassen seien dank guten Haushaltens vor der Krise noch ausreichend gefüllt. Für die meisten Länder sehe es aber anders aus: „Nur wenige Staaten erfüllen die Voraussetzungen, diese Schuldenlast bei normalisiertem Zinsniveau tragen beziehungsweise über die Zeit reduzieren zu können“, erklärt René Hermann, Autor der Studie. Mit den „meisten Ländern“ meint er zum einen Schwellenländer, zum anderen aber auch die unter der Obhut der EZB stehenden südeuropäischen Länder. Die Bonität dieser Länder bleibe abhängig „von einem wohlwollenden Finanzierungsumfeld mit niedrigen Zinsen und hohen Wachstumsraten“. Sei das nicht mehr gegeben, könnten Länder in die Schuldenspirale geraten – und die Rating-Agenturen die Länder herunterstufen.

Staatsverschuldung der EU-Länder im Verhältnis zum BIP 2. Quartal 2021.

Quelle: Eurostat, Oktober 2021. Daten vorläufig

Inflation: Doch nicht nur Stippvisite?

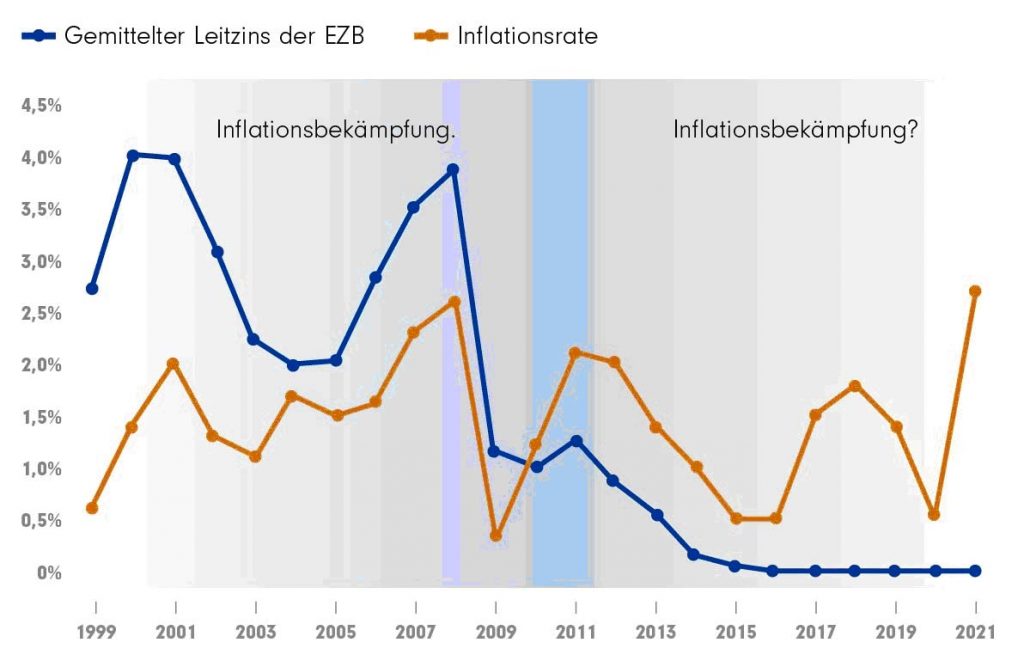

Für die EZB bedeutet das einmal mehr: Klare Kante zu zeigen im Kampf gegen eine eventuell auch dauerhaft höhere Inflation könnte brandgefährlich werden. Denn das könnte Staaten ins Trudeln bringen, und zwar gar nicht so wenige. Ein Vergleich der Zeit vor den Krisen 2008 und 2011 mit dem heutigen Agieren macht selbst in der relativ jungen Geschichte der EZB deutlich: Geldwertstabilität und Inflationsbekämpfung scheinen nicht mehr der alleinige Fokus. Während in der ersten Dekade unseres Jahrtausends Leitzinserhöhungen sofort ansprangen, wenn steigende Inflationsraten absehbar waren, bleibt die entschiedene Reaktion im Post-Krisen-Euroraum aus.

Quellen: EZB, Statistisches Bundesamt. Stand: 31.10.2021. Darstellung: FFB

Es führt daher kein Weg daran vorbei: Berater müssen Anleger darauf vorbereiten, dass die Inflation eben doch kein Intermezzo bleiben könnte. In jedem Fall gilt es, im Auge zu behalten, was Notenbanker von sich geben und was sie tun. EZB-Chefin Lagarde ließ jüngst wieder einmal keine Zweifel daran aufkommen, dass echte Gegenmaßnahmen nicht zu erwarten sind. Sie sprach wieder einmal von „vorübergehenden oder angebotsbedingten Inflationsschocks“, auf die man nicht vorschnell reagieren dürfe.

Was das konkret für Anlegerportfolios heißt: Auf der Anleihenseite ist weiter nicht viel zu holen. Allenfalls stark spezialisierte und flexible Investmentstrategien haben überhaupt noch die Chance auf eine positive Rendite. Aktien dürften hingegen profitieren, denn Inflation – zumindest, wenn sie nicht völlig aus dem Ruder läuft – ist Treibstoff für die Börsen.

Risiko für Anleihen-Anleger bei Zinssteigerungen

Mit dem hier hinterlegten Anleihen-Renditerechner (Excel) können Sie die Zinsänderungsrisiken anschaulich simulieren.

Wichtiger Hinweis: Bei dem verfassten Text handelt es sich um die Meinung des Autors. Er stellt weder eine Kauf- bzw. Verkaufsempfehlung oder eine Beratung dar. Beratungen können immer nur persönlich geschehen. Wenn Sie eine Beratung wünschen, nutzen Sie bitte eine der Kontaktmöglichkeiten.