In den USA wuchs das Bruttoinlandsprodukt in den vergangenen vier Quartalen um 2,5 Prozent. Im ausklingenden dritten Quartal könnte es sich sogar noch leicht beschleunigen. Hier sagt Andreas Busch von der Anlagegesellschaft Bantleon, warum in Amerika ein Wirtschaftsabschwung dennoch wahrscheinlich ist.

Viele Beobachter sind zuletzt optimistischer geworden und rechnen in den USA nicht mehr mit einer Rezession. Unter anderem geht der volkswirtschaftliche Stab der Fed inzwischen von einer stabilen konjunkturellen Entwicklung statt einem Hard Landing aus. Wir können diese Gelassenheit nicht teilen. Die aktuelle Widerstandsfähigkeit der US-Wirtschaft ist primär auf Sondereffekte zurückzuführen, deren stützende Wirkung in absehbarer Zeit ausklingen sollte.

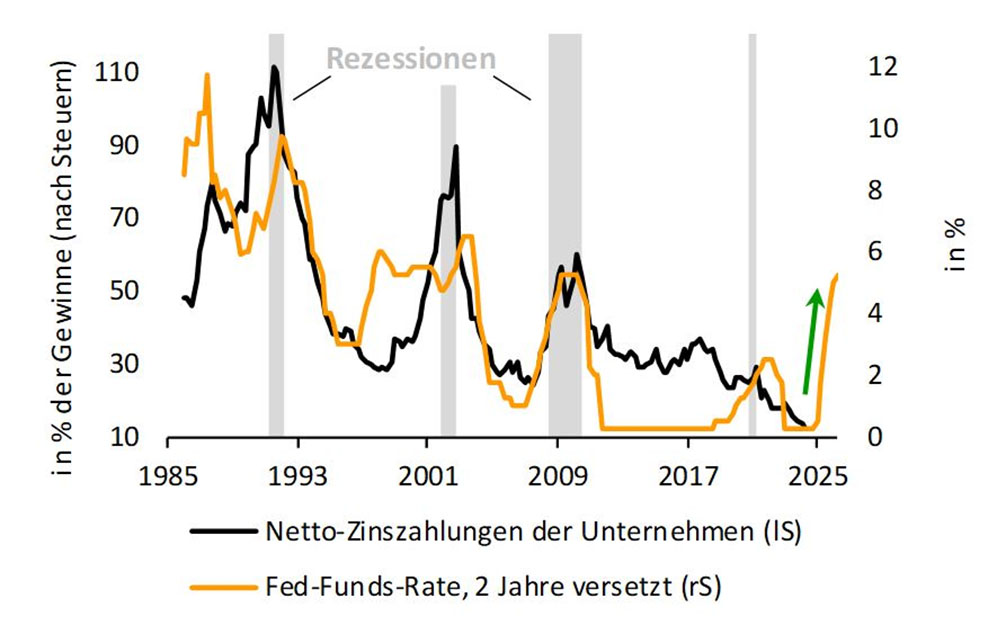

An erster Stelle ist auf Unternehmensseite die vermeintlich paradoxe Entwicklung der Zinslast zu nennen. Diese ist infolge der geldpolitischen Straffungen der Fed nicht gewachsen, sondern gesunken. Gründe dafür waren erstens die umfangreichen Liquiditätspolster, die aufgrund des kräftigen Anstiegs der Kurzfristzinsen außergewöhnlich hohe Zinserträge abgeworfen haben.

Gleichzeitig sind die Zinskosten nur langsam gestiegen, weil sich die Unternehmen in der Niedrigzinsphase die tiefen Zinsen für längere Zeit sichern konnten. Zusammen mit den Impulsen durch den staatlichen Inflation Reduction Act hat die rückläufige Nettozinslast dazu geführt, dass Unternehmen ihre Investitionen weiter hochgefahren haben. Als zweite Stütze der US-Wirtschaft hat der Sparüberhang bei den privaten Haushalten gewirkt. Bis zuletzt haben die US-Bürger ungebremst in großem Umfang auf ihre Ersparnisse zurückgegriffen, die sie während der Pandemie aufgebaut hatten.

Der Rückenwind von der gesunkenen Zinslast und dem Sparüberhang der Konsumenten war zwar zunächst groß, mit Blick voraus spricht jedoch vieles dafür, dass er bald an Kraft verliert. So werden die Zinserträge der Unternehmen nicht noch mehr zunehmen, sondern sinken (siehe Abbildung). Zum einen, da die Kurzfristzinsen nicht weiter steigen und zum anderen, weil die Liquiditätspolster in Zeiten schrumpfender Gewinne zurückgehen. Im Gegenzug werden die Zinskosten wachsen, wenn die günstigen Finanzierungen der Unternehmen sukzessive auslaufen.

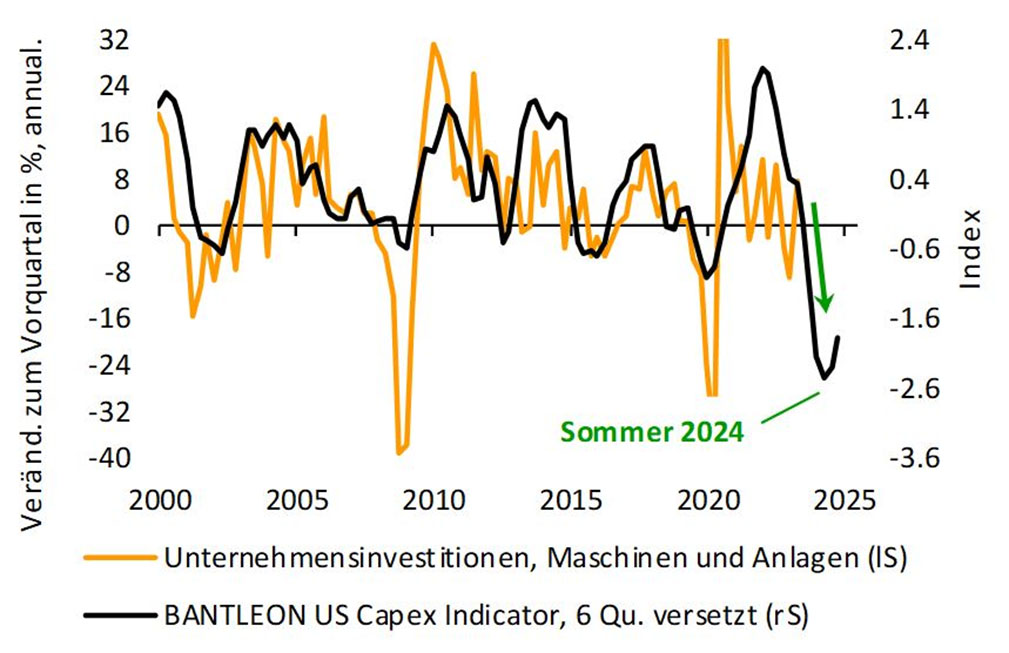

Beispielsweise stehen bei den S&P 500-Unternehmen 2024 rund doppelt so viele Anleihen zur Refinanzierung an wie 2023. Unter diesen Voraussetzungen werden die Unternehmen nicht umhinkommen, ihre Investitionsbudgets zu kürzen. Unseren zinsbasierten Frühindikatoren zufolge sollten die Investitionen bis weit ins nächste Jahr hinein schrumpfen.

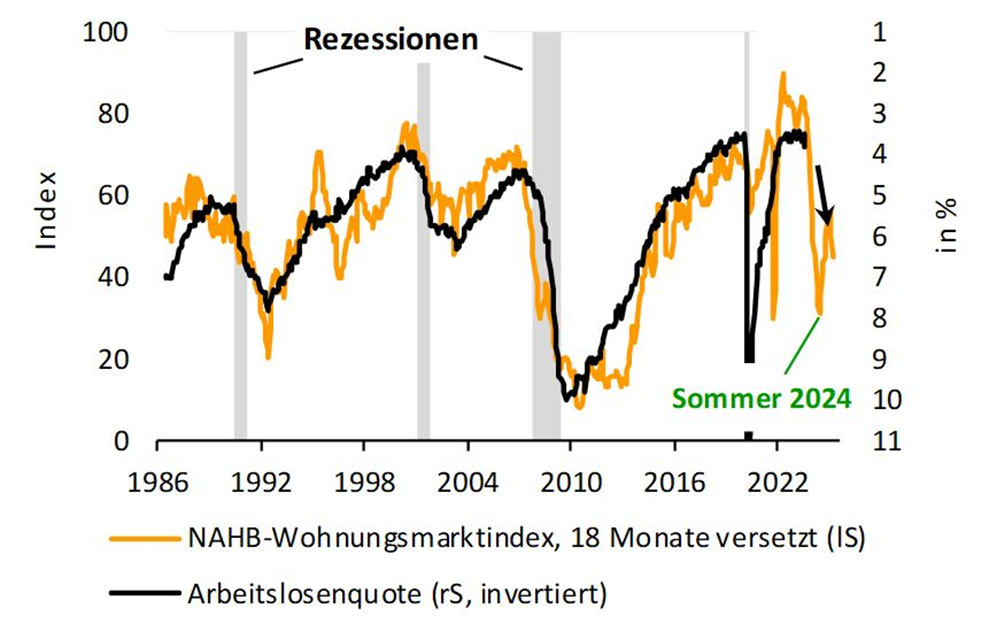

Der Arbeitsmarkt präsentiert sich zwar noch in guter Verfassung. Rückläufige Investitionen werden aber auch hier Bremsspuren hinterlassen. Die immer noch niedrige Arbeitslosenquote sollte entsprechend als zeitverzögerte Reaktion auf die verschlechterten Finanzierungskonditionen in den kommenden Quartalen deutlich steigen. Der systematische Nachlauf des Arbeitsmarktes im Konjunkturzyklus kann unter anderem durch die Gegenüberstellung mit wichtigen Immobilienmarktkennzahlen wie dem NAHB-Wohnungsmarktindex veranschaulicht werden (siehe Abbildung). Für den privaten Konsum sind das trübe Aussichten, da die verfügbaren Einkommen von dieser Seite unter Druck kommen. Die pandemiebedingten Sparüberhänge werden diesen Gegenwind nicht wettmachen können, sind sie doch inzwischen zu rund 90 Prozent aufgebraucht worden.

Alles in allem zeigen diese Überlegungen, dass von der aktuellen Widerstandsfähigkeit der US-Wirtschaft nicht auf eine Fortsetzung dieser erfreulichen Entwicklung in der Zukunft geschlossen werden kann. Vielmehr dürften die zuletzt noch stützenden Effekte von der gesunkenen Zinslast und den Sparpolstern abklingen und stattdessen die zeitverzögerten Bremskräfte der verschlechterten Finanzierungskonditionen ihre Wirkung entfalten.

Ein Hard Landing ist mithin in unseren Augen unverändert wahrscheinlicher als ein Soft Landing. Wann genau das Bruttoinlandsprodukt zu schrumpfen beginnt, bleibt allerdings schwer abzuschätzen. Wahrscheinlich sollte es dazu schon im vierten Quartal dieses Jahres kommen, eventuell aber auch erst Anfang 2024.

Von Andreas Busch, Senior-Volkswirt bei Bantleon. Die Gesellschaft mit Sitz in Zürich, Hannover und München ist auf institutionelle Investments spezialisiert.

Wichtiger Hinweis: Bei dem verfassten Text handelt es sich um die Meinung des Autors. Er stellt weder eine Kauf- bzw. Verkaufsempfehlung oder eine Beratung dar. Beratungen können immer nur persönlich geschehen. Wenn Sie eine Beratung wünschen, nutzen Sie bitte eine der Kontaktmöglichkeiten.